Une petite randonnée de Copenhague à Cleveland – 4e trimestre 2023

À EdgePoint, nous parlons beaucoup de nos points de vue exclusifs – les idées que nous avons sur une entreprise et qui ne sont pas largement partagées par d'autres. Elles expliquent généralement pourquoi nous pensons pouvoir acheter l'entreprise à un prix intéressant.

L'une des questions les plus fréquentes que l'on nous pose est de savoir comment nous trouvons ces points de vue exclusifs. Dans l'un des premiers commentaires, Geoff et Tye ont passé beaucoup de temps à essayer d'expliquer notre méthode aux nouveaux investisseurs :

« Un point de vue exclusif se bâtit généralement à la lumière de diverses analyses approfondies menées au fil du temps. Impossible de filtrer les résultats pour trouver ces angles de distinction et il n'existe aucune formule universelle pour les obtenir. L'élaboration de tels points de vue est imprévisible et le plus souvent inconsciente. Nous élaborons nos points de vue en compilant des faits et en les analysant. Dans la majorité des cas, ces analyses ne mènent pas à un point de vue unique. Elles permettent parfois de connaître ce que les autres savent déjà, rien de plus. N'empêche que les rares fois où vous parviendrez à établir des liens logiques entre les faits importants, vous aurez acquis un point de vue exclusif. »

Pour chaque titre dans Cymbria ou portefeuille EdgePoint, une histoire qui se cache derrière notre point de vue exclusif. Chacun d’entre eux est différent, mais le point commun entre toutes est que l'idée provient rarement d'un seul point de données. Il y a généralement une histoire sur la façon dont les points ont été reliés ou sur la façon dont les pièces du puzzle se sont mises en place.

Cette histoire est celle de la petite randonnée qui a permis à deux grandes idées de se retrouver aujourd'hui dans le Cymbria.

L'année 2020 a donné lieu à quelque chose de positif

Tout a commencé à l'été 2020, lorsque Geoff m'a convoqué dans son bureau.

Geoff : Selon moi, nous devons comprendre l'hydrogène bleu.

Moi : D’accord.

Moi (intérieurement) : Qu’est-ce que l'hydrogène bleu? i

Le cycle de l'engouement pour l'hydrogène battait son plein et toutes les entreprises qui en étaient directement bénéficiaires voyaient leurs multiples exploser dans l'attente de la future manne. Tout au long de l'été, nous avons lu que les gouvernements et les grandes entreprises s'engageaient à investir des capitaux réels dans la construction d'une économie de l'hydrogène, mais il n'était pas évident que ces investissements allaient produire un rendement raisonnable. Si c'était le cas, nous n'aurions certainement pas bénéficié de la croissance gratuitement en regardant les gagnants (prématurés).

J'ai pensé que j'aurais plus de chance de trouver une option d'achat d'hydrogène gratuite si je regardais plus loin dans la chaîne d'approvisionnement, et j'ai donc appelé un expert pour savoir quels équipements étaient nécessaires à la réalisation de tous ces projets. J'ai appris que les échangeurs de chaleur faisaient partie intégrante de pratiquement tous les processus liés à la chaleur et à l'efficacité énergétique, qu'il s'agisse de marchés traditionnels comme le chauffage, la ventilation et la climatisation, les raffineries et le nucléaire, ou de marchés plus récents comme les pompes à chaleur, le captage du carbone et l'hydrogène vert.

Cet appel a marqué le début d'une idée qui a abouti à l'ajout d'Alfa Laval ABii, un chef de file mondial de la technologie des échangeurs de chaleur, à Cymbria et aux portefeuilles EdgePoint mondial et canadien en 2021. (Vous pouvez entendre comment nous avons discuté du point de vue exclusif d'Alfa Laval lors de la Journée Cymbria 2022).

En novembre 2022, j'assiste à la journée des investisseurs d'Alfa Laval à Copenhague. Après avoir visité les installations, la direction d'Alfa Laval et les chefs de division nous ont rejoints pour le dîner. Quelqu'un a demandé au responsable de la division des pompes à chaleur s'il était difficile d'imprimer en 3D un échangeur de chaleur. Il s'est lancé dans une longue réponse pour expliquer pourquoi c'était difficile (quelque chose en rapport avec la métallurgie), mais il a dit que c'était de plus en plus courant pour des pièces de base. C'était une nouvelle pour moi. Il y a quelques années, j'avais rencontré des entreprises qui parlaient du potentiel de l'impression 3D pour les pièces industrielles, mais je n'avais aucune idée qu'elle avait décollé et qu'elle était utilisée dans l'industrie manufacturière aujourd'hui.

Passer aux étapes suivantes

À mon retour à Toronto, j'ai commencé à chercher partout des entreprises qui parlaient d'impression en trois dimensions. Il y avait beaucoup d'options, mais une histoire s'est vraiment démarquée. Un article paru dans le magazine Metal Additive Manufacturing (AM) racontait comment Chevron avait engagé une entreprise de soudage de Cleveland pour imprimer en trois dimensions des pièces de rechange pour une raffinerie en Californieiii. Chevron a expliqué qu'elle avait un besoin urgent de pièces, mais qu'elle ne pouvait pas les obtenir en raison de la crise de la chaîne d'approvisionnement. Elle a travaillé avec Lincoln Electriciv pour imprimer les pièces en trois dimensions aux États-Unis au lieu d'attendre au moins trois mois pour les faire venir d'Asie. Il ne s'agissait pas non plus de composants légers ordinaires, mais de pièces en alliage de nickel pesant 226 kg et mesurant près d'un mètre de long. Lincoln Electric affirmait pouvoir imprimer des pièces deux fois plus grandes et dix fois plus lourdes dans son usine d'Euclid, Ohio. Il n'en fallait pas plus pour m'intéresser.

Lorsque j'ai commencé à lire sur Lincoln Electric, j'ai pensé que j'avais trouvé la prochaine grande entreprise d'impression en trois dimensions dont personne n'avait entendu parler. Lorsque j'ai commencé à lire les transcriptions des interventions du PDG lors de différents événements, quelque chose d'autre m'a sauté aux yeux. Lincoln Electric travaillait à la commercialisation d'un chargeur pour véhicules électriques et la direction semblait très enthousiaste à ce sujet.

Je ne comprenais pas pourquoi une entreprise de soudage, qui a d'énormes possibilités dans le domaine de la fabrication additive, s'impliquerait dans la recharge des véhicules électriques?

Il s'avère que le système de gestion de l'énergie à l'intérieur d'une machine à souder est presque identique à celui que l'on trouve à l'intérieur des grands chargeurs rapides publics à courant continu qui apparaissent dans toute l'Amérique du Nord, et Lincoln Electric fabrique des dizaines de milliers de ces systèmes de gestion de l'énergie chaque année à Cleveland. Lincoln Electric a toujours eu la technologie, mais pas l'intérêt pour le marché de la recharge des véhicules électriques, jusqu'à ce que l'administration Biden débloque 7,5 milliards de dollars américains pour la mise en place d'un réseau public de recharge aux États-Unisv. Ce financement était assorti d'exigences très strictes en matière de contenu national et de fiabilité. En tant qu'entreprise de soudage centenaire établie aux États-Unis, Lincoln Electric était déjà en conformité avec ces exigences. Après quelques vérifications préalables, Lincoln Electric s'est rendu compte que ses chargeurs seraient plus rapides, plus durables et plus fiables que tout ce qui existe actuellement sur le marché. Avec très peu d'investissements, elle a décidé de consacrer une partie de sa capacité de production existante à la fabrication de chargeurs, et prévoit de commencer à les vendre en 2024 au prix de 100 000 $US par chargeur. Lincoln Electric a d'abord suscité mon intérêt, mais elle a maintenant mon attention.

Cela semblait être une occasion énorme, mais personne n'en parlait. Autre qu’un communiqué de presse de la Maison Blanche désignant Lincoln Electric comme fabricant de chargeurs domestiques , il était difficile de trouver des informations à ce sujet. Lorsque nous avons fini par parler à la direction après avoir fait nos propres recherches, ils étaient très confiants dans le fait que leur chargeur était le meilleur de l'industrie, mais ils ont refusé de le promouvoir tant qu'ils n'étaient pas sûrs qu'il fonctionnait sur tous les véhicules. Ils ne voulaient pas que leur marque de soudage centenaire soit endommagée par un problème de communication avec un constructeur automobile. Sentant que nous étions des actionnaires à long terme, ils nous ont invités à Cleveland pour nous montrer tous les autres aspects de l'entreprise qui les enthousiasmaient également.

Par une journée enneigée de mars dernier, nous nous sommes rendus à Cleveland pour une visite de trois heures et demie de l'usine d'Euclid, Ohio. Nous avons vu des bras de soudage géants et essayé les nouveaux robots collaboratifs de soudage dans l'installation d'automatisation. L'une des choses les plus excitantes que nous ayons apprises s'est déroulée dans l'usine général : Lincoln Electric a mis en place un programme de participation aux bénéfices des employés qui crée une culture dans laquelle chacun pense et agit comme un chef d'entreprise. Comme on pouvait s'y attendre, ce dernier point a trouvé un écho favorable chez nous. Nous sommes repartis convaincus que même si l'opportunité du chargeur ne se concrétisait pas, c'était une entreprise que nous serions heureux de posséder à long terme.

Le forage peut s’avérer excitant

Mais pourquoi cette occasion a-t-elle existé? Parce que le marché n'est pas incité à s'intéresser à Lincoln Electric. La société génère tellement de liquidités qu'elle n'a pas besoin de faire appel aux marchés des actions ou de la dette pour lever des fonds. Cela signifie que les banques ne s'intéressent pas à Lincoln parce qu'elles ne perçoivent pas de commissions bancaires. Ce n'est pas un poids important dans l'indicevi, donc les analystes du côté vendeur qui couvrent Lincoln Electric ne reçoivent pas beaucoup de questions à ce sujet et n'utiliseront donc pas leur temps limité pour approfondir un nom qui ne génère pas beaucoup de commissions de négociation. Enfin, le management n'est pas promotionnel et a une nette préférence pour les actionnaires à long terme, il s'efforce donc de décourager tout investisseur à court terme de détenir son titre sur la base d'une seule idée.

Tout cela nous a permis d'acheter des actions Lincoln Electric à un prix correspondant à 17 fois les bénéfices de l'activité de base, ce qui excluait toute hausse liée aux chargeurs – une véritable option d'achat.

La marche aléatoire de Copenhague à Cleveland n'avait rien de sophistiqué. Si l'on a l'impression que le processus de recherche a consisté principalement en lectures, discussions et voyages, c'est parce que c'était le cas.

Trouver de nouvelles histoires à raconter

Pour chaque titre dans Cymbria ou portefeuille EdgePoint, il existe une anecdote similaire sur la façon dont nous avons assemblé différents éléments pour trouver un aperçu exclusif. Ces anecdotes ne sont peut-être pas aussi longues et sinueuses que la mienne, mais elles sont toutes fondées sur le bon sens. D'une simplicité trompeuse.

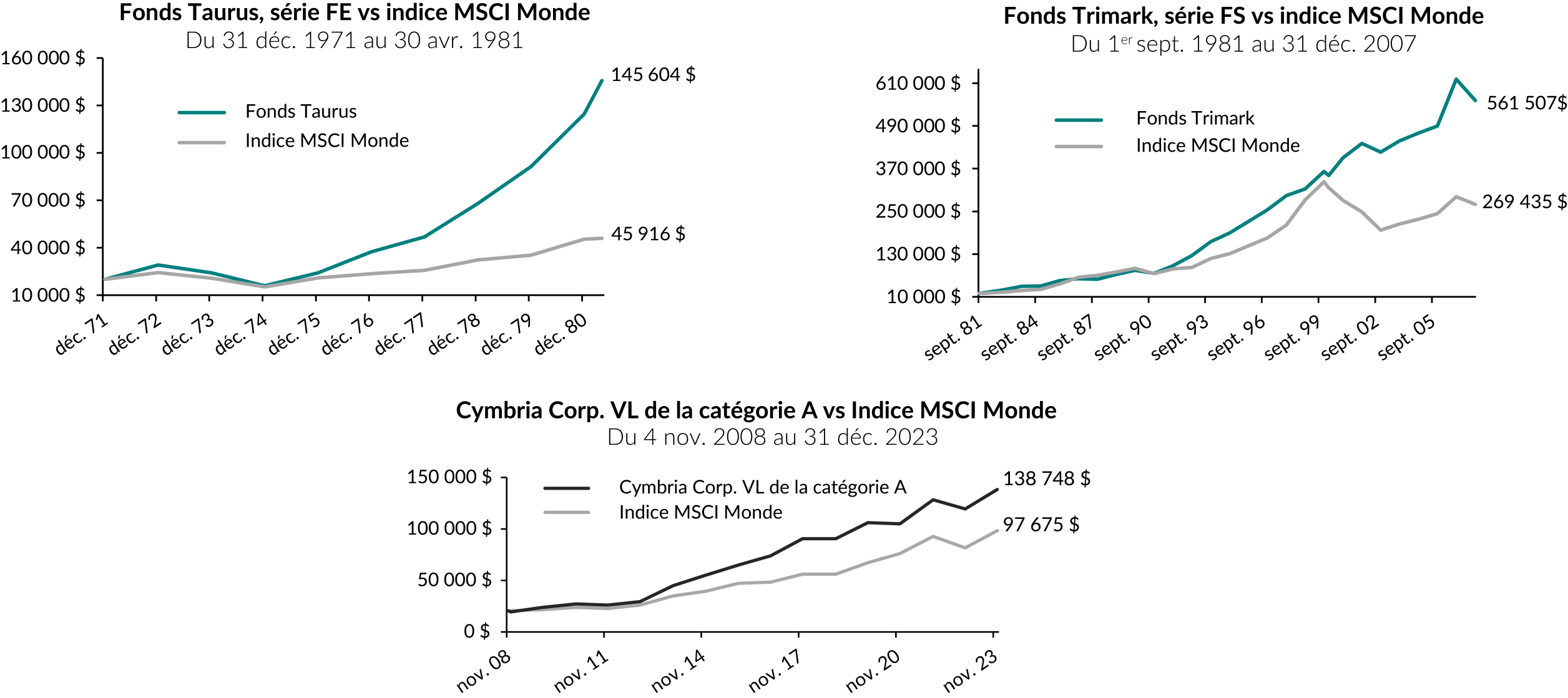

La question qui se pose est donc la suivante : « Pourquoi les autres investisseurs ne font-ils pas la même chose? » Les antécédents de cette approche au cours des 50 dernières années (voir la fin du commentaire) confirment sa capacité à produire des rendements très attrayants pour le client final, quel que soit l'environnement macroéconomique. C'est Bob Krembil, l'un des fondateurs d'EdgePoint et l'initiateur de la méthode d'investissement que nous appliquons aujourd'hui, qui a lancé cette approche au sein du Fonds Taurus.

Dans un marché rationnel, quelqu'un aurait déjà dû nous copier et ce type d'inefficacité aurait dû être éliminé par la concurrence. Cependant, Cymbria présente quelques facteurs uniques qui protègent notre fossé :

Pas de silos et d’exigences de style – Peu importe que le siège social d'Alfa Laval se trouve en Europe et celui de Lincoln Electric en Amérique du Nord, ou que l'une ou l'autre de ces sociétés soit classée dans la catégorie croissance ou valeur, moyenne ou petite, et qu'elle verse ou non un dividende. La structure non cloisonnée de l'équipe d'investissement d'EdgePoint signifie que nous pouvons suivre une idée n'importe où dans le monde sans craindre de sortir de notre univers. Notre très petite gamme de fonds à prospectus signifie que nous n'avons pas non plus à nous préoccuper d'une catégorie de style. Si j'étais le gestionnaire d'un fonds ESG européen à grande capitalisation, j'aurais pu avoir la même idée au sujet de Lincoln Electric, mais je n'aurais jamais pu l'envisager parce qu'elle n'avait pas la bonne capitalisation boursière, qu'elle n'était pas située dans la bonne région géographique et qu'elle avait des clients dans des secteurs qui sont exclus de nombreux portefeuilles ESG.

Aucun risque lié à l’indice de référence – Si j'étais évalué par rapport à un indice de référence, je ne m'intéresserais à aucune de ces deux sociétés. Pour être honnête, je ne connais toujours pas la pondération de leur indicevii. Lorsque vous êtes évalué par rapport à un indice de référence, vous devez vous intéresser aux grands titres qui le composent, car ne pas les posséder pourrait représenter un risque pour votre carrière. Cela signifie que vous pourriez vivre votre vie sans jamais savoir ou vous soucier de ce qu'il advient de Lincoln Electric et d'Alfa Laval. Ces deux sociétés pourraient être augmentées 10 fois de valeur sans que personne ne perde son emploi pour autant. Mais en éliminant le risque lié à aux indices de référence, les membres de l'équipe d'investissement EdgePoint peuvent acquérir une participation dans des entreprises qui pourraient être plus importantes à l'avenir, sans avoir à payer pour cette croissance.

Accent à long terme – L'occasion d'acheter les deux entreprises à un prix raisonnable est venue du fait que chacune d'entre elles avait des marchés finaux très cycliques avec une grande incertitude à court terme. Nous ne savions pas ce qu'il adviendrait des dépenses d'investissement dans les secteurs de la marine, de l'énergie ou du soudage au cours des 12 prochains mois. Nous ne le savons toujours pas, mais en regardant plus loin, nous voyons plusieurs façons dont les deux entreprises pourraient être matériellement plus importantes dans cinq ans, quel que soit l'environnement macroéconomique. Et l'investisseur moyen ne semble pas disposé à s'engager sur un titre pendant plus de 10 mois.viii

Faible taux de rotation – Notre méthode consiste à acheter de bonnes entreprises sous-évaluées et à les conserver jusqu'à ce que le marché reconnaisse pleinement leur potentiel. Cela peut parfois prendre un certain temps. Nous ne sommes pas jugés ni motivés par le nombre de nouveaux noms que nous produisons chaque année, et nous avons donc le temps d’effectuer les recherches nécessaire pour développer un point de vue exclusif important.

Notre plus grand avantage est notre méthode d’investissement – c'est la base de notre capacité à continuer à trouver ces points de vue exclusifs. La structure de l'équipe d'investissement nous donne la possibilité de faire croître les actifs des membres de nos familles et les vôtres, de manière ininterrompue. En bref, c'est ce qui nous permet de nous balader pour trouver les histoires qui se cachent derrière ces idées exclusives. Cela nous donne également le temps d'espérer écrire une fin heureuse à chacune de nos histoires d'investissement. Nous vous remercions de la confiance que vous nous accordez. Nous nous efforçons chaque jour d'en être dignes.

La méthode d'investissement au fil du temps

Du 31 déc. 1971 au 31 déc. 2023

Rendement total, net de frais, en $CA au 31 décembre 2023

Cymbria Corp. VL de la catégorie A

ÀCJ : 16,08 % ; 1 an : 16,08 %; 3 ans : 9,38 %; 5 ans : 8,86 %; 10 ans : 12,01 %; 15 ans : 14,31 %; depuis la création (4 novembre 2008) : 13,63 %

Fonds de sociétés mondiales Invesco, série FS*

ÀCJ : 18,15 %; 1 an : 18,15 %; 3 ans : 3,67 %; 5 ans : 6,98 %; 10 ans : 7,62 %; 15 ans : 9,00 %; depuis la création (1er septembre 1981) : 10,71 %

Indice MSCI Monde**

ÀCJ : 20,47 %; 1 an : 20,47 %; 3 ans : 8,51 %; 5 ans : 12,01 %; 10 ans : 10,97 %; 15 ans : 11,19 %; depuis la création du Cymbria (4 novembre 2008) : 11,63 %

* Au 27 juillet 2018, le Fonds Trimark a été renommé Fonds de sociétés mondiales Invesco.

** Le 17 octobre 2016, le Fonds Trimark a remplacé son indice de référence par l'indice MSCI Monde tous pays.

Remarque : Le Fonds Taurus n’existe plus.

Source : rendements MSCI et Trimark : Morningstar Direct. Source, Taurus : Fonds Bolton Tremblay Inc. Rapport annuel 1982. Les valeurs ci-dessus sont données à titre indicatif seulement et ne représentent pas les résultats d’un client réel. Rendements annuels totaux, nets de frais, mesurés en dollars canadiens. Les rendements historiques ne sont pas représentatifs des rendements futurs. Le Fonds Taurus, le Fonds Trimark et Cymbria sont utilisés à des fins d’illustration uniquement pour montrer l’historique de l’approche d’investissement. Tous les investissements ont appliqué la même approche d’investissement à travers différentes sociétés, équipes d’investissement et membres. Cymbria cherche à fournir aux actionnaires une appréciation du capital à long terme grâce à un investissement dans un portefeuille concentré d’actions mondiales et à un investissement dans Gestion de patrimoine EdgePoint inc. Le fonds Trimark recherche une croissance à long terme en investissant dans des actions mondiales de haute qualité dont les prix sont attrayants par rapport aux bénéfices, aux flux de trésorerie et à la valeur projetée. Le Fonds Taurus a investi dans des sociétés dont les possibilités de croissance sont supérieures à la moyenne. Le fonds contient principalement des titres américains et canadiens, bien qu’il puisse investir dans d’autres régions du monde. L’indice MSCI World est un indice pondéré en fonction de la capitalisation boursière qui comprend des titres de participation disponibles sur les marchés développés à l’échelle mondiale. L’indice MSCI Monde a été utilisé à des fins de comparaison car il représente un large univers d’actions mondiales dans plusieurs pays développés. Il est impossible d’investir dans l’indice. Les trois investissements ont été gérés indépendamment de l’indice utilisé à des fins de comparaison. Les différences entre les trois investissements, notamment en ce qui concerne les titres détenus, la répartition géographique/sectorielle et la taille de la capitalisation boursière, peuvent avoir une incidence sur la comparabilité.

Pour connaître le rendement standard le plus récent, veuillez consulter la page des résultats d'investissement.